Neoliberal dönüşüm çevre ekonomilerine dalga dalga taşındı. İkinci büyük dalgada sermaye hareketleri serbestleştirildi. Bu, özetle, her türlü yabancı sermayenin sınırsız girişi, yerli servet sahiplerinin de dış dünyaya serbestçe kaynak aktarabilmeleri anlamına geldi.

Bu yenilikler Latin Amerika’da 1970’li yılların ikinci yarısında uygulandı. Diğer coğrafyalara on küsur yıl sonra (Türkiye’ye 1989’da) taşındı.

Başlangıçta dünya ekonomisinin garibanları için neredeyse “cennetin anahtarları” vaat ediliyordu: Yoksul toplumlarda yatırım tutkusu yüksek; tasarruflar düşüktür. Zenginlerde ise sermaye birikimi doygunlaşmıştır; ama tasarruflar yüksektir. Sermaye hareketleri serbestleşirse sistemin merkezindeki (metropoldeki) tasarruf fazlaları çevreye akacak; yatırım tempoları yükselecektir. Ta ki dünya ekonomisinin bu iki bloku arasındaki gelir farkları ortadan kalksın; azgelişmişlik tarihe karışsın…

Ne var ki, bu tarihlerde çevre ekonomileri üretken yabancı sermaye girişlerini esasen teşvik etmekteydi. Sınırsız serbestleşme içinde “sıcak” para girişleri coştu; kısa dönemlerde spekülatörlere yüksek getiriler sağlandı. Garibanların da dış borçları tırmandı.

Üstelik, bu tür para girişlerinin durması, tersine dönmesi, çevre ekonomilerinde zincirleme krizlere yol açtı. Türkiye de 1994, 1999, 2001 ve 2009’da bu bunalımlardan nasibini aldı.

Bu dönüşümün mimarlarından IMF de, sonunda, sermaye hareketlerindeki dalgalanmalardan endişe etmeye başladı. Nisan 2016 tarihli Dünya Ekonomik Görünümü raporunun 2nci bölümü bu endişeyi yansıtıyor: “2010 sonrasında yükselen piyasalara sermaye akımlarındaki yavaşlama”…

Başlangıç yılı yanlıştır: Yükselen piyasalara, daha doğrusu çevre ekonomilerine dönük sermaye hareketlerindeki zirve tarihi 2010 değil, uluslararası krizin arifesi olan 2007’dir. Sonraki canlanma kısa sürmüş; 2007’deki zirveyi yakalayamamıştır.

Bu hatayı hoş görelim. IMF’nin 2010-2015 bulgularını değerlendirelim ve kısaca Türkiye ile karşılaştıralım.

2010 sonrasında sermaye hareketleri daralmıştır

IMF raporunda sermaye hareketleri iki farklı biçimde hesaplanıyor: Yabancı sermaye akımları ve bunlara yerli sermaye hareketlerinin eklenmesinden oluşan net (toplam) sermaye akımları… IMF “kayıt dışı para”yı yabancı sermaye akımlarına ekliyor ve bunun “tipik olarak küçük” bir kalem olduğunu ileri sürüyor (s.74). Hatırlatalım ki Türkiye’de bu “esrarengiz” öğe, 2015’teki yabancı sermaye girişlerinin dörtte birini oluşturmuştu.

Normal koşullarda yabancı sermaye, çevre ekonomilerine girer; “artı işaret” alır. Çevredeki şirket, banka ve rantiyeler ise ülke dışına fon aktarırlar; “eksi işaret” ile ifade edilirler. Bu nedenle normal koşullarda net sermaye, yabancı sermaye girişlerinin altında bir değer taşır.

IMF Raporu’na göre, 2010-2015 arasında çevre ekonomilerinde yabancı sermaye/milli gelir oranı ortalama (medyan) olarak %6’dan %2’ye düşmüştür. Net sermaye/milli gelir oranı ise %4ten %1’e düşmüştür (Şekil 2.2 ve 2.3, s. 66).

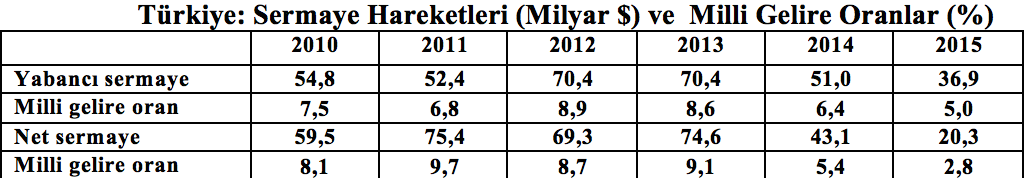

Türkiye’deki durum nasıldır? Aşağıdaki tablo, hem milyar dolar, hem de milli gelire yüzdeler olarak 2010-2015 Türkiye verilerini gösteriyor. Görüldüğü gibi yabancı ve net sermaye girişlerindeki gerileme Türkiye’de 2010 sonrasında değil, 2014-2015’te başlamıştır.

Geçmiş krizlerin habercisi mi?

Tablo, ayrıca, yabancı sermaye ve net sermaye akımlarının milli gelire oranlarının Türkiye’de zirve, yani 2013 (%8,6 ile 9,1) ve dip, yani 2015 (%5 ile 2,8) tarihlerinde çevre ekonomileri ortalamasının üstünde seyrettiğini gösteriyor. Demek ki ülkemizin dış kaynak hareketlerine bağımlılığı, genel ortalamanın üzerindedir.

Emperyalizmi inceleyen iktisatçıların yıllardan beri vurguladığı gerçeği, artık IMF de kabul etmektedir: “Geçmişte net sermaye girişlerindeki yavaşlamalar, dış borç krizlerine refakat etmiştir.” (s.64) İtiraf, gönülsüzce yapılıyor: “Yol açmıştır” değil, “refakat etmiştir…”

IMF Raporu, çevre ekonomilerinde patlak veren dışsal krizlerin dökümünü de veriyor: 1980’li yıllarda (çoğu Latin Amerika’da) 18, 1998-2001 arasında 14, 2007 sonrasında 13 kriz… (Şekil 2.1., s.63 ve Ek Tablo 2.1.2, s. 85).

Liste gösteriyor ki, çevre ekonomileri son kriz dalgasından 2008-2009’da geçmiştir. Bugünkü konjonktür, olsa olsa, yeni bir bunalımın habercisi sayılabilir.

Ayrıca liste eksiktir. Türkiye’nin 1994 ve 1999 krizleri kapsanmamıştır. Halbuki, her ikisi de net sermaye girişlerinin sert tempoda (milli gelire oranla %4,1 ve %7,4’lik) gerilemesi sonrasında patlak vermişti.

2011’de yoğunlaşan Avro Krizi’nin kurbanları, yani AB’nin dört çevre ülkesi (İrlanda, İspanya, Yunanistan, Portekiz) de kriz geçiren ülkeler listesinde yer almamaktadır. AB metropolünün (başta Almanya ve Fransa’nın) kendi çevresine sermaye ihracındaki daralma, bu ülkelerde borç krizlerini tetikleyen bir etken olmuştu.

IMF Raporu, önceki dışsal krizlerle bugünkü ortam arasındaki farklara işaret ediyor. Eskiden yabancı fon girişleri yavaşlayınca yerli sermaye çıkışları da frenlenirmiş. Şimdi ise, yerli aktörlerin sermaye hareketleri “kendi başına buyruk” bir özellik kazanmıştır. Örneğin 2010-2014’te yabancı sermaye girişleri düşerken yerli sermaye çıkışları artmaktadır (Şekil 2.12, s.74).

Bu özellik Türkiye için sadece son iki yılda geçerlidir. Tablodaki altı yılın üçünde (2010, 2011 ve 2013’te) Türkiyeli şirketler, rantiyeler, bankalar, dış dünyadan ülkeye net sermaye getirmiştir. Net sermaye (satır 3-4) bu nedenle yabancı sermaye girişlerini (satır 1-2’yi) aşmıştır. Tablonun dayandığı verilere bakalım: 2014-2015’te yerli sermayedarlar hızlanan bir tempoyla “net çıkış” (sırasıyla 9,5 ve 26 milyar dolar) göstermiştir. Bu nedenle 2014 ve 2015’te toplam sermaye girişlerinde (%42 ve 53 oranlarındaki) azalma, yabancı sermayedeki (her iki yılda da %28 dolaylarındaki) düşme temposunu aşmıştır.

O zaman, “yerli şirketler, bankalar ve rantiyeler, dış ortam karıştıkça ülke ekonomisini arkadan hançerlemektedir” diyenler haklı mıdır? Beynelmilel burjuvazinin yanıtı açıktır: Sermayenin vatanı yoktur! Sosyalistlerin yanıtı ise, işçi sınıfı enternasyonalizmi arayışlarına dayanmalıdır.

IMF Raporu’nun belirlediği ikinci fark, dışsal çalkantılara karşı direnmeyi artırması umulan iki “tampon” ile ilgilidir: Çevre merkez bankalarında artan rezervler ve dalgalı kur rejimlerinin yaygınlaşması…

Bu sayede, sermaye çıkışlarının ilk şoku döviz fiyatlarının yükselmesiyle karşılanır. Rezervlerin eritilmesi de aşırı döviz hareketlerini frenler. Bu “tampon”lar sayesinde sermaye hareketlerinin reel ekonomiyi etkilemesi hafifleyebilir.

Ne var ki bu iki ilaç (“tampon”) ateşi düşürür; ama daha sonra hastalığı ağırlaştırabilir. Özellikle Türkiye gibi kronik dış açık veren ekonomilerde rezervler son tahlilde borçlanılarak biriktirilmektedir. Rezervlerdeki erime ise, artan kırılganlık olarak algılanır ve (dış ortam bozulunca) sermaye kaçışlarını hızlandırır.

Diğer “tampon”, yani dalgalı kur rejimi, olumsuz ortamı döviz fiyatlarına yansıtır; kur riskini de ağırlaştırır: Dolarla borçlanıp yerli para (TL) kazanan şirketler bunalıma sürüklenebilir.

Türkiye’nin rezervleri, kur hareketleri

Finans kapitalin son olumsuz çevrimi içinde sermaye hareketlerindeki durgunlaşma, Türkiye’de döviz kurlarına ve rezervlere nasıl yansıdı?

Sermaye girişlerinin daraldığı 2013-2015 yıllarında dolar %37 pahalılaşmıştır. Bu bilgiyi 1 TL’nin satın alabileceği dolar olarak ifade edelim: TL %27 oranında değer yitirmiştir. Dış kaynak hareketlerindeki daralmanın yerli parada (TL’de) yol açtığı değer kaybı bakımından Türkiye en sert etkilenen çevre ülkesidir (IMF Raporu, s.70, Şekil 2.8.).

Peki, TCMB döviz fiyatlarının artışını frenlemeye çaba harcamış mıdır? Aynı dönemde brüt rezervlerin düzeyine bakarak yanıtlayalım: 2013’te 111 milyar dolar → 2015’te 92 milyar dolar… %17 oranında eriyen rezervlerin milli gelire oranı da %15,2’den %12,6’ya inmiştir.

Rezervlerdeki aşınma, özellikle kısa vadeli borçlara ve diğer yükümlülüklere oranlanırsa dışsal kırılganlık göstergelerinin başında yer alır. 2010-2015 arasında kısa vadeli dış borçların TCMB brüt rezervlerine oranı %96’dan %111’e çıkmıştır.

Kısacası, Türkiye’ye dönük dış kaynak hareketlerinde 2013-2015’te gerçekleşen daralma, önceki kriz dönemlerindeki oranda değildir. Ancak, ekonominin dışsal kırılganlığı artarak gerçekleşmiştir.

IMF’nin öngördüğü bir dışsal bozulma ortamında Türkiye, sert etkilenecek çevre ekonomileri sıralamasının ön saflarında yer almaktadır.

***

IMF Raporu, bir soru daha soruyor: “Sermaye hareketleri niçin daraldı?” Güçlükle bir yanıt buluyor: “Riskten kaçınma eğilimi zayıfladığı için…” Borsa bankerlerinin dilini yeğleseydi, “risk iştahının düşmesi” ifadesini kullanacaktı.

Buradaki “risk iştahı”, aslında, finans kapitalin en parazit öğelerini oluşturan (“kupon keserek yaşayan”) rantiyelerin ve onları yönlendiren bankaların hayat tarzıdır. Kapitalizmin metropollerinde ortalama büyüme temposu %2’nin altında seyretmektedir. Finans çevreleri ise bu nesnel eşiği birkaç misli aşan getirileri önce varlıklarına, sonra da gelirlerine taşımanın tutkusu, çabası içindedir. Bu nedenle bol likidite yaratıyorlar ve yüksek getiri vaat eden çevre ekonomilerine taşıyorlar. Likiditenin frenlenme veya çevrede tıkanıklık olasılıkları güçlenince metropolde kalıyorlar veya oraya dönüyorlar.

IMF Raporu’nun içinde “kapitalizm” sözcüğü dahi geçmiyor. Finans kapital, dolayısıyla emperyalizm kavramları kullanılmadığı için, sistemin anatomisi dahi yapılamayacak; sorular geçerli olsa bile, yanıtlar yanlış olacaktır.