Cari işlemler açığı bir kader mi?

Cari açığın finansman biçimi bizi daha fazla “cari-açık-kolik” yani “dış-borç-kolik” yapmaktadır. Cari-açık-kolik olmaktan kurtulmanın yolu da sıcak parayı teşvik eden, ödüllendiren iktisat politikaları uygulamaktan geçmemektedir.

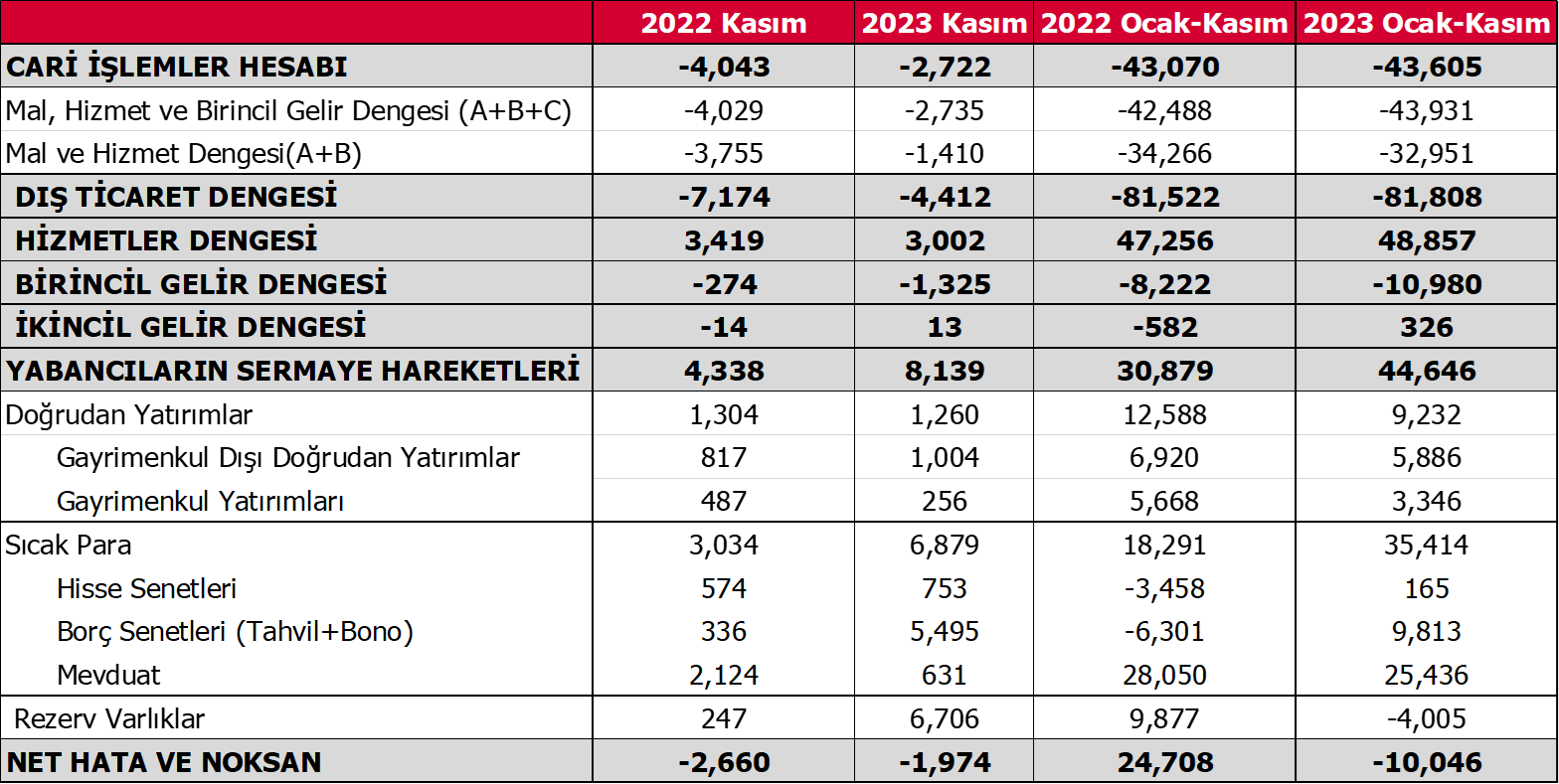

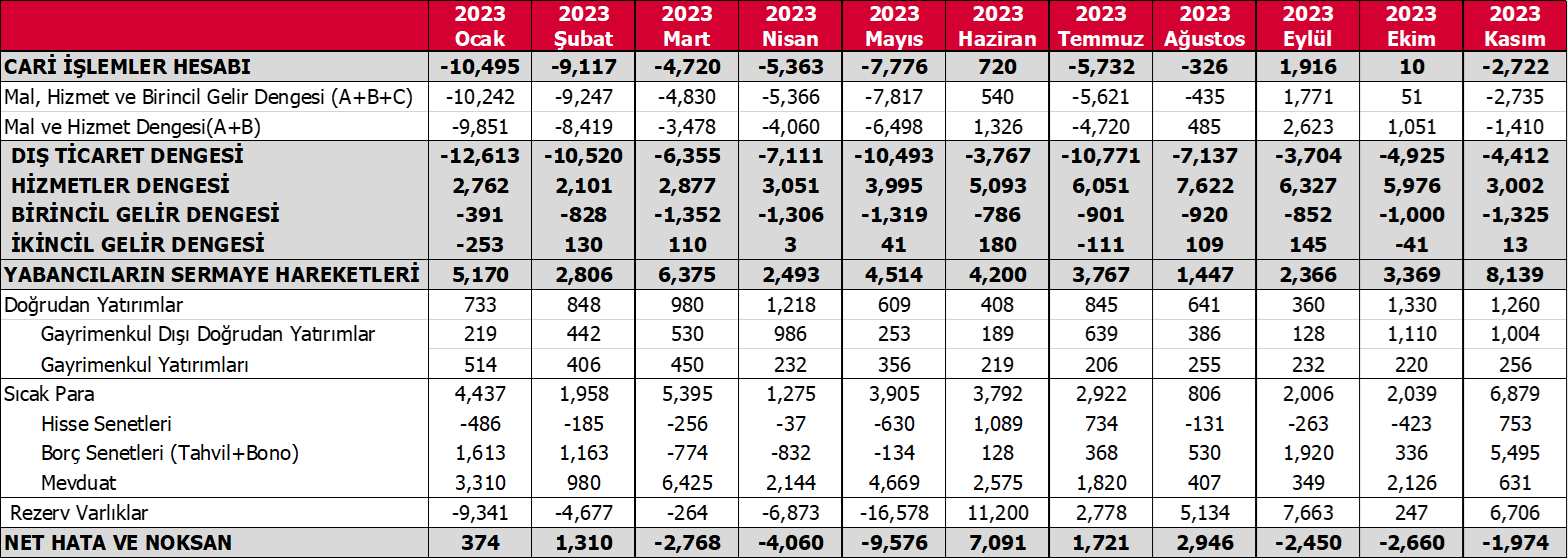

Türkiye Cumhuriyet Merkez Bankası (TCMB) tarafından yayımlanan Ödemeler Dengesi İstatistikleri (Kasım 2023) rakamlarına göre eylül ve ekimde sırasıyla 1 milyar 916 milyon ABD doları ve 10 milyon ABD doları fazla veren cari işlemler hesabı, kasımda 2 milyar 722 milyon ABD doları açık vermiştir. Kasım 2022’de açık 4 milyar 43 milyon ABD doları idi. Ocak-Kasım 2022 döneminde 43 milyar 70 milyon ABD doları olan cari açık bu yılın aynı döneminde 43 milyar 605 milyon ABD dolarına artmıştır. 12 aylık birikimli açık ise 49 milyar 621 milyon dolar olmuştur.

Cari açık dinamiklerinde değişen bir şey yok!

Seçim sonrasında Türkiye’nin olası bir ödemeler dengesi krizini önlemek amacıyla tekrar uygulanmaya başlanan ortodoks istikrar politikaları, ne yazık ki cari işlemler hesabında gözle görülebilir bir iyileşme yaratamamıştır.

Kaynak: TCMB verileri kullanılarak yazar tarafından üretilmiştir.

Başta enerji emtia fiyatları olmak üzere bütün global emtia fiyatlarındaki önemli düşüşler sayesinde ödemeler bilançosu tanımlı dış ticaret açığı Kasım 2023’te Kasım 2022’ye oranla önemli ölçüde azalmıştır. Birincil gelir dengesi açığı önemli ölçüde artarken ikincil gelir dengesi fazla vermiştir. Bu sayede cari açık aylık bazda bir önceki yılın aynı ayına göre azalmıştır. Bununla birlikte ekonomide ve ticarette doğru analiz yapabilmek için aylık gelişmelere değil daha uzun vadeli, örneğin yıllık gelişmelere yoğunlaşmak gerekir. Öyle yapınca cari açık -ne yazık ki- yine en önemli yapısal sorunlarımızdan, en önemli dış kırılganlık kaynaklarımızdan birisi olarak kalmaya devam etmektedir. Yukarıdaki tablo her ne kadar Kasım 2023 aylık cari açığının bir önceki yılın aynı ayına göre neredeyse yarı yarıya azaldığını gösterse de hem 11 aylık gerçekleşme (Ocak-Kasım 2023) hem de yıllık birikimli açığa baktığımızda cari açık dinamiklerinde değişen bir şey olmadığını söyleyebiliriz. Cari açığın temel nedeni olan dış ticaret açığı, 2023’ün ilk 11 ayında geçen yılın aynı dönemine oranla 286 milyon ABD doları artarak 81 milyar 808 milyon dolar olmuştur. Üstelik bu durum, ithalatın yapısı tehlikeli bir biçimde tüketim malları ithalatı lehine değişirken olmaktadır. Eskiden hiç olmazsa girdi ve ara malı ithal ediliyor, imalat sanayiinde üretiliyor ve ihraç ediliyordu. Hizmetler dengesi fazlası artarak ikincil gelir dengesi de açıktan fazlaya dönerek cari açığın azalmasına olumlu katkı verirken birincil gelir dengesi açığındaki artış cari açığın artmasına katkı sağlamıştır. İki dönem arasında en önemli farklardan birisi de 2022’de ülkeye 24 milyar 704 milyon dolarlık kaynağı belirsiz döviz girerken 2023’ün ilk 11 ayında 10 milyar 46 milyon dolarlık çıkış olmuştur. Kaynağı belirsiz para çıkışları bu yıl içerisinde daha fazla artmıştır.

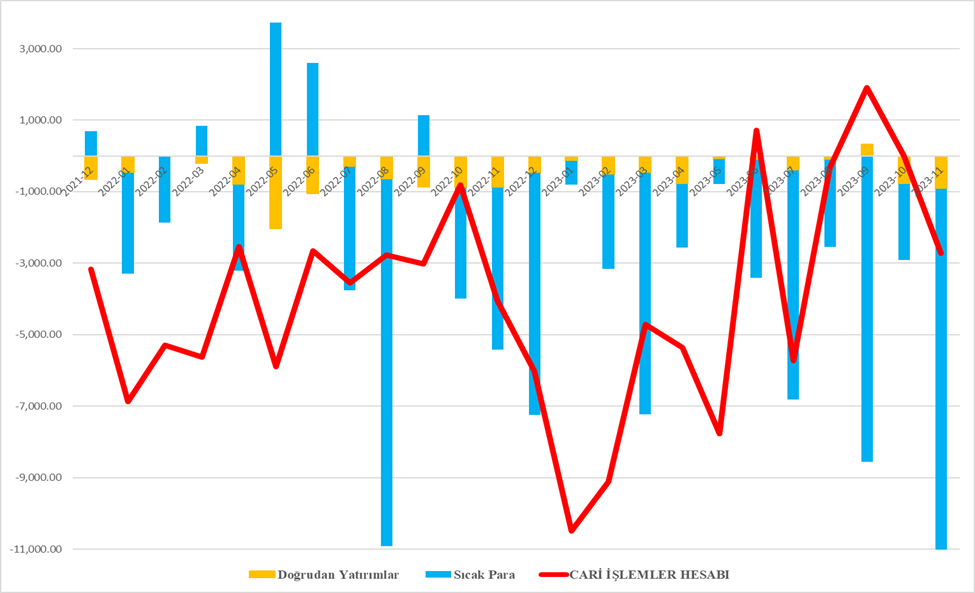

Cari açığın finansman biçimi ciddi kaygılar yaratmaktadır:

Cari açığın ulaştığı boyut kadar nasıl finanse edildiği de son derece önemlidir. Gönül istiyor ki hiç açık vermeyelim, hep fazla verelim. Ama cari açık veriyorsak ve bu açığın finansmanı için sistem içi çözüm arayacaksak açığı, şimdi yaptığımız gibi, iç ve dış borçlarla değil doğrudan yatırımlarla finanse etmek daha uygun gözükmektedir. Bir başka deyişle cari açığın finansmanında tahvil, bono, hisse senedi gibi menkul değerlere yapılan yatırımlardan oluşan portföy yatırımları (nam-ı diğer sıcak para) yerine sıfırdan fiziki sermaye yatırımları gibi kaynaklara dayanmak daha olumlu olabilir. Çünkü sıcak paraya dayalı finansman en tehlikeli ve en güvenilir olmayan finansman biçimidir. Öte yandan her doğrudan yatırıma da sıcak bakmamak gerekir. Örneğin, son zamanlarda olduğu gibi gayrimenkul yatırımları ile bizim bankaların yabancılar tarafından satın alındığı biçimi ile doğrudan finansal yabancı yatırımlara da ihtiyatla yaklaşmak lazım. Bu tür finansal doğrudan yatırımlar bir tek geldikleri yıl ödemeler dengesine olumlu etki yaparken kâr transferleri ve yarattıkları dolarlaşma ile ekonomiye olumsuz etki ederler. İzleyen iki grafik cari açıktaki ve finansman kaynaklarındaki gelişmeleri göstermektedir.

Kaynak: TCMB verileri kullanılarak yazar tarafından üretilmiştir.

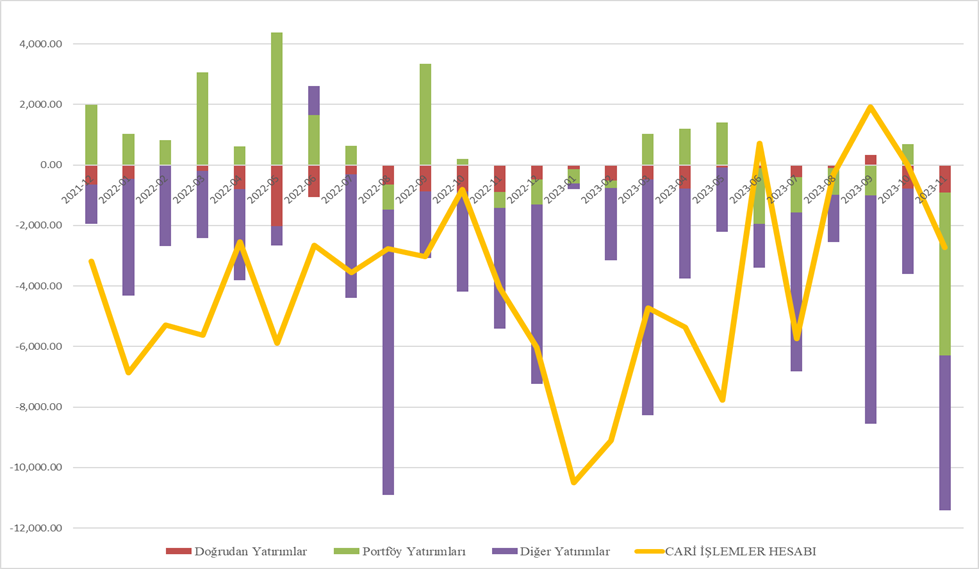

Kaynak: TCMB verileri kullanılarak yazar tarafından üretilmiştir.

İlk grafikte rahatlıkla görüldüğü gibi cari açığın finansmanında portföy yatırımlarının payı oldukça yüksektir. Doğrudan yatırımların payı oldukça düşüktür. Sıcak paranın sadece getiri odaklı olduğunu ve ülkemizde kalıcı olamadığı gerçeğini göz önüne aldığımızda cari açığın finansman kalitesinin düşük ve sürdürülemez olduğunu söyleyebiliriz. Ekonomiden sorumlu bakan Mehmet Şimşek’in en iyi yaptığı şeylerden birinin “sıcak para yönetimi” olduğu gerçeğini anımsadığımızda, seçim sonrası dönemde cari açığın finansmanında neden sıcak paranın payının arttığını rahatlıkla açıklayabiliriz.

İkinci grafikte ise portföy yatırımları ile ticari krediler, krediler, döviz mevcutları ve mevduat hesapları ile diğer varlık ve yükümlülüklerden oluşan diğer yatırımların ağırlıklı olarak kullanıldığını göstermektedir. Bu da şunu ifade etmektedir: Cari açığın finansmanı ve dolayısıyla da sürdürülebilirliği bir avuç tefecinin insafına kalmış durumdadır. Yani cari açığın sürdürülebilirliği bu tefecilerin insafına kalmış ve ekonomimiz de bu tefecilere bağımlı hale getirilmiştir. Bu tefeciler ne zaman yeter artık derlerse Türkiye’nin ödemeler bilançosu kaynaklı ciddi bir döviz krizi yaşaması olasılığı yüksektir.

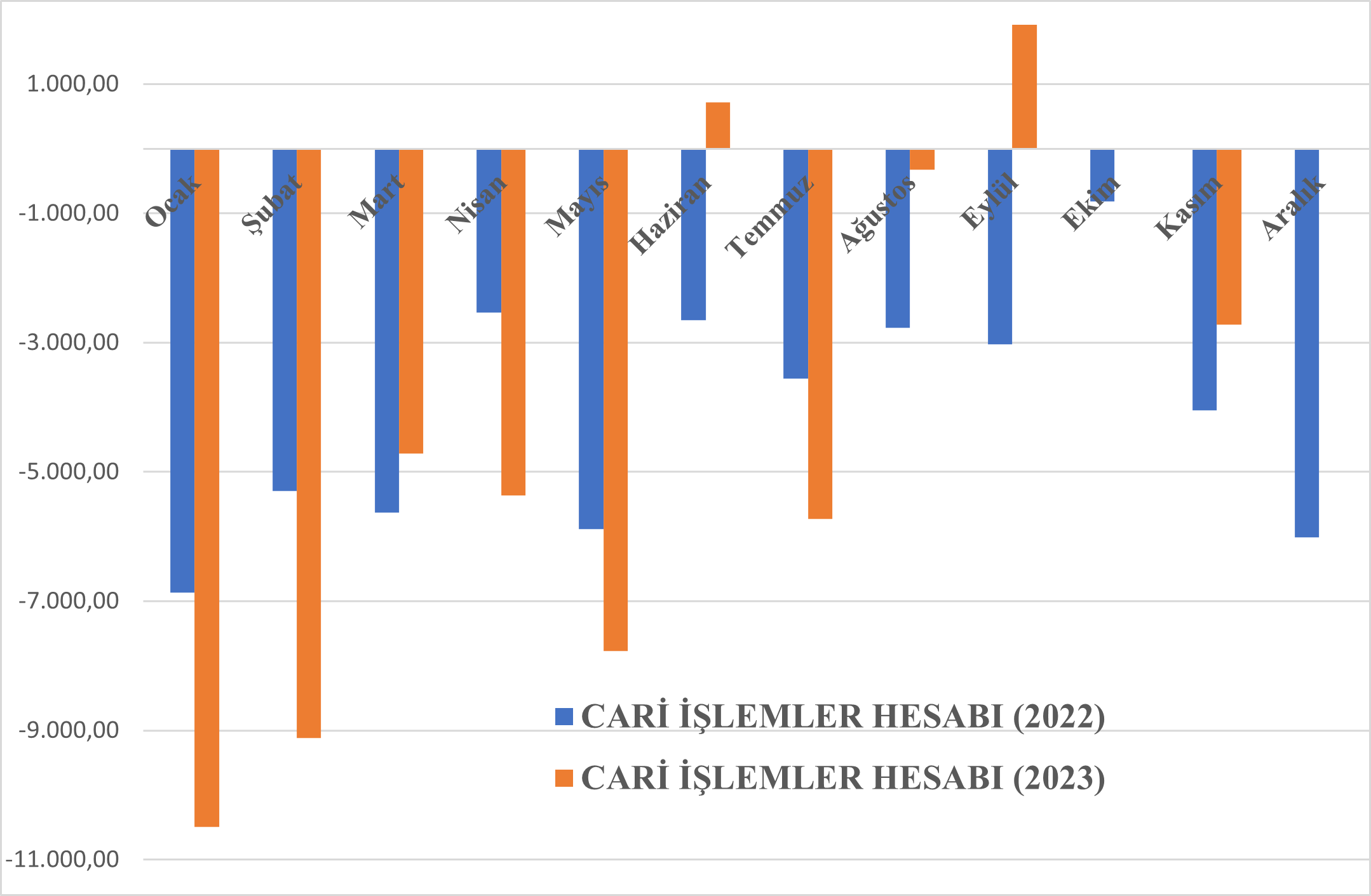

Seçim sonrası cari açık gelişmeleri de pek iç açıcı değil:

Kerameti sıcak para bulmak olan sayın Şimşek döneminde de cari işlemler hesabında kayda değer bir olumlu gelişme gözlenememektedir. İzleyen grafikte yer alan 2022 ve 2023 cari açık gelişmelerine göre Şimşek sonrası dönemde cari işlemler hesabında bir iyileşme olduğu söylenebilir. Cari işlemler dengesi bu yıl üç ayda fazla vermiştir: Haziran, eylül ve ekim. Ama yukarıda da vurguladığımız gibi cari işlemler dengesinde görülen bu olumlu gelişmelerin iç politika uygulamaları veya Şimşek ile bir ilgisi yoktur. Bu nedenle 11 aylık gelişmelere baktığımızda hükümetin 2024-2026 dönemini kapsayan Orta Vadeli Program’da (OVP) öngörülen 42,5 milyar dolarlık 2023 cari açığı hedefine ulaşmak olanaksız görülmektedir.

Kaynak: TCMB verileri kullanılarak yazar tarafından üretilmiştir.

Şimşek dönemi sonrası ödemeler dengesi gelişmelerini daha iyi anlayabilmek için izleyen tabloya bakmakta yarar vardır. 2023’e ilişkin bu tablo, Şimşek öncesi ve sonrası ödemeler dengesindeki gelişmeleri özetlemektedir.

Kaynak: TCMB verileri kullanılarak yazar tarafından üretilmiştir.

Şimşek döneminde uygulanan politikaların en önemli etkisi cari açığın finansman biçiminde kendisini göstermektedir. Şimşek sonrası dönemde sıcak para girişleri önemli ölçüde artmıştır. Bu artışta en önemli payı kasımda borç senetlerine yapılan yatırımlar almıştır. Kasımda toplamda 6 milyar 879 milyon dolarlık sıcak para girişi ile 2023’ün ilk 11 aylık dönemindeki en fazla aylık sıcak para girişi gerçekleşmiştir. Yani anlayacağınız Şimşek’in marifeti “meyvelerini vermeye” başlamıştır. Buna karşılık seçim öncesinde çıkan, ancak AKP’nin tekrar iktidar olmasıyla dönen kaynağı belirsiz döviz hareketleri eylülden itibaren tekrar çıkışa dönmüştür. Bu çıkışın son zamanlarda hızlanan yerli ve Türkiye’de konuşlanan uluslararası mafya ile sosyal medya “fenomenlerine” yönelik operasyonlarla ilgisi olduğunu düşünmekteyiz. Tüm bu nedenlerle Şimşek’in “rasyonele dönüş” diye yaftalanan neoliberal finans kapital yanlısı politikalarının Türkiye’nin en önemli yapısal sorunlarından olan cari açık sorununu çözme olanağı yoktur. Üstelik her fırsatta büyümeden feragat etmeyeceğini deklare eden bir iktidar var. Türkiye’nin daha fazla büyümesi ise daha fazla cari açık vermesine bağlı. Çünkü en büyük ihracatçı sektörümüz imalat sanayi ithal girdi ve ara malı olmadan üretip ihraç edemiyor. Üstelik cari açığın finansman biçimi sağlıklı ve sürdürülebilir değil. Cari açığın finansman biçimi bizi daha fazla “cari-açık-kolik” yani “dış-borç-kolik” yapmaktadır. Cari-açık-kolik olmaktan kurtulmanın yolu da sıcak parayı teşvik eden, ödüllendiren iktisat politikaları uygulamaktan geçmemektedir. Bunun için önce cari açığı bir kader gibi görmekten ve öyle lanse etmekten vazgeçmek gerekiyor. Vazgeçmenin gerek ve yeter koşulu ise yeniden planlı bir sanayileşme politikası başlatmaktır. Bize inanmıyorsanız lütfen Çin, Kore ve Almanya gibi net enerji ithalatçısı olduğu halde cari fazla veren ülke deneyimlerine bakın. Ama daha önemlisi Türkiye’nin en hızlı büyüme oranlarına ulaştığı dönemin 1933-1938 birinci sanayi planı dönemi olduğunu, 1963 sonrası birinci ve ikinci kalkınma planlarında da yüksek büyüme hızları yanında sanayileşme alanında çok ciddi gelişmeler kaydedildiğini anımsayın. Bugünün tohumlarının da 1980’lerde uygulanmaya başlanan sermayenin mutlak tahakkümünü hedefleyen neoliberal politikalar ile atıldığını unutmayalım. Bu politikaları ne kadar makyajlarsanız makyajlayın ne kadar değişik adlarda sunmaya çalışırsanız çalışın politikaların kaçınılmaz sonuçları bellidir: Giderek daha fazla dışa bağımlı, cari-açık-kolik (dış-borç-kolik) olmuş, dış şoklara karşı daha fazla kırılgan hale gelmiş bir Türkiye ekonomisi ile her kertede daha fazla kaybeden bir işçi sınıfı.